【2025年5月 最新情報】

- 『投資しない方がいい人』はどんな人?どんな人が失敗しやすい?

- ぶっちゃけ投資ってしたほうがいいのか知りたい

- 少額から始められる、初心者におすすめの投資方法を知りたい

あなたがもしこんな悩みをもっていれば、この記事を読むことで全て解決します!

僕もつい最近まで投資には全く興味がありませんでした。

給料もボーナスも全部家に入れて、自分には月3万円のおこづかいだけ。。。

でもそのおこづかいを節約し、有効に活用できる方法がないか必死に調べたことで少しずつ考えが変わってきたんです。

クレカの活用やポイ活を通じて、知識や工夫次第で、少ないお金でもちょっとずつ増やすことができることを知りました。

それと同時に家族の大切なお金も、貯金だけでは守り続けていくのが難しい世の中になってくることも徐々に見えてきています。

今では家族の大切なお金をしっかり守れるように、夫婦で話し合い、しっかりと資産運用に取り組み、成果を上げてきました。

今では年利20%の運用益を出しています!!

少額の投資から少しずつ資産形成してきた経験を生かし、おこづかい制のお父さんが家族のお金を守るための方法を解説していきます!

この記事では、次の内容を解説します。

- 投資をしない方がいい人ってどんな人?投資の失敗事例が知りたい!

- これからの世の中、投資をしないとどうなる?

- 初心者はどんな投資がおすすめ?

- 少額でも始められる投資はどんなものがある?

- 投資するなら知っておきたい税制優遇制度について知りたい

- 投資についてよくある質問は?

この記事を読み終えることで、『投資しない方がいい人』の特徴と、『初心者が投資に失敗しないで資産を守る方法』がバッチリ理解できるようになります!

『投資しない方がいい人』ってどんな人!?その理由も解説

投資しない方がいい理由はどんなものがある?

投資をしない方がいい理由は次のようなものがあります。

- 投資に回せる十分な余裕資金がないから

- 損をしてしまうリスクがあるから

特に、日本で生まれ育った30代、40代のお父さんたちには、次のような背景もあるでしょう。

- バブル崩壊や長い不況の時代を見てきたので、この先の経済が成長する実感が持てず、家族の資産はなるべく減らさずに安全に守りたい

- 親世代、祖父母世代が、貯金しかしていなかったので、それ以外の資産運用方法を知らない

- 学校で投資について教えられていないので、そもそも基礎的な知識がなく、何に注意をすればいいのかわからない

- 将来の年金制度に対して不安が大きく、なるべくリスクを抑えて老後の安定した収入を確保したい

- 投資や事業に成功して大金を手にすると、他人からねたまれるのが怖い

- ぶっちゃけ自分で調べるのがめんどくさいし、そんな時間もない

身に覚えがある人も多いのではないでしょうか?

こういった理由や背景があって、なかなか投資に踏み出しにくい人も多いですよね。

投資の失敗例って具体的にどんなものがある?

投資にはさまざまな失敗事例があります。

代表的なものとしては次のような例が挙げられます。

- うまいもうけ話に飛びついて、投資詐欺にだまされてしまう

- 知識がないまま株の売買を繰り返して、元金を大きく減らしてしまう

- 投資していた会社の不祥事や倒産で資産価値がゼロになってしまう

- 株の信用取引やFXの損失で大きな負債が発生してしまう

- 借金をして不動産投資を行ったが、毎月の収入額よりも借金返済額の方が多く赤字になってしまう

こんな話をたまに聞くのも、みんなが投資を敬遠する理由になっていますよね。

投資をしない方がいい人の特徴

こういった失敗例からも、次のような人は投資には向かないと言えるでしょう。

- そもそも借金を抱えている

- 家計に余裕がなくて、損失を出すと生活ができなくなる可能性がある

- 投資とギャンブルは一緒だと考えている

- 自分で調べずにSNSや他人の話に簡単に飛びついてしまう

- 資産運用に対してまったく勉強しない

逆に言うと、しっかりとした知識と準備ができていれば、誰でも投資で成功することは可能です。

こづかい父さん

こづかい父さん投資に失敗しているケースは、ほとんどが「自分でよくわかっていないものに大金をつぎ込んでしまう」が多いのではないでしょうか?

投資をしないとどうなる?

投資をしないリスク

これからの日本で投資をしないことを選ぶと、次のようなリスクが考えられます。

- インフレが起こったときに、貯金だけでは資産価値が減ってしまう

- 子どもの教育費や老後の生活費用など、将来必要なお金の準備ができないかもしれない

- 自分や家族が働けなくなった場合に収入が大きく減ってしまう

- 投資によって得られたかもしれない機会を逃してしまう

老後の生活費や働けなくなった時の備えは、保険や公的年金によってある程度回避することはできるかもしれません。

でも一番怖いのがインフレです。

インフレとは、身の回りのモノやサービスの値段が上がっていくことを指しています。

日本は長い間デフレの時代でしたが、近年は物価が上がってきてインフレの時代が到来しようとしています。

日本政府は2%のインフレ目標を定めているので、仮にこれから毎年2%ずつ物価が上がっていく場合で考えてみましょう。

今は100円で買えるものでも、5年後には110円、10年後には120円に値上がりする計算です。

そんな中で100万円を10年間ずっと貯金した場合、金利で2,500円くらいしか増えません。

一方でその100万円の価値は、今の83万円分くらいの価値になってしまいます。

インフレが発生すると、あなたの持っている資産の価値が徐々に目減りしてしまうことになるんです。

投資をしないとどうなるの?投資をした場合と比べてどうなる?

投資をした場合としない場合でどのような違いがあるかを表にまとめてみました。

| 投資した場合 | 投資しない場合 | |

|---|---|---|

| 資産の拡大 | 株式や債券、不動産などでうまく運用すれば、資産を増やすことができる | 利回りが低いため、資産はあまり増えない |

| インフレ対策 | インフレ率を上回る利率で運用ができれば、インフレに備えることができる | インフレが起こった場合、実質的に資産価値が下がってしまう |

| 安全性 | 資産が増える可能性がある反面、資産が減るリスクもある | 安全性が高く、資産価値が減るリスクは低い |

| 将来性 | うまくポートフォリオを組めば、将来の資産や収入源を確保することができる | よっぽど収入が高くなければ、将来の資産や収入源を確保するのは難しい |

| 金融市場の 変動の影響 | 市場の変化や資産の価格変動によって、資産の価値が増減する | 特に知識がなくても安定した運用ができる |

ここで大切なのは、「すべての資産を投資に回す必要はない」ということです。

当面の間、家族が最低限の暮らしをできるだけの資金を投資に回すことはおすすめしません。

持っている資金をすべて貯金に回すよりも、いくらか投資に回して将来のインフレに備える方がむしろリスクに備えていると考えられないでしょうか。

投資することにはこんなメリットもある

投資にはお金を減らしてしまうリスクもありますが、一方で良い面もいっぱいあります。

投資をするメリットをまとめてみました。

- 本業以外の収入源を得られる可能性がある

- 複利効果によって資産を大きく増やせる可能性がある

- 将来のインフレに備えることができる

- 経済や社会についての知識を身に着けることができる

自分の給料以外でお金を増やせるかもしれないのは魅力的ですよね。

またインフレになった場合に備えられる可能性があるのも、とても重要な点です。

家族を支えるお父さんこそ、将来に備えて投資をすべき!!

大切なのは、少額からでもいいので、まずは投資を始めてみるということです。

なぜならこれからの将来、銀行に預金するだけでは、家族の大切なお金を守れるとは限らないからです。

大前提として当面のくらしに必要なお金は銀行への預金でしっかり守りましょう。

最低6カ月分以上の生活費があればよいですが、それより多くても問題ありません。

大切なのはそれ以外のお金で、投資に回せるお金を確保しておくことです。

おこづかい制のお父さんなら、そのやりくりは手慣れたものじゃないですか?

だからこそ、お父さんが家族の先頭に立って、家族の将来に備えるための準備をはじめてみましょう!

家族のお金をただ貯金しているだけでも、これからは逆にリスクになる可能性があります!

どんな投資をすればいいの?

解説した通り、これからの日本では家族の将来を守るための投資は避けて通れません。

ここでとても大切になるのが、自分のライフスタイルや家族の将来計画に合わせて、どのような投資方法を見極めることです。

初心者にも分かりやすいように、資産運用の基本と成功のコツ、そして具体的なおすすめの投資方法について解説します。

そもそも資産運用(投資)とは?

これからの世の中では、自分の持っているお金に働いてもらうことが大切です。

なぜなら資産運用とは、働いてもらう給料を増やすのではなく、自分が持っているお金を活用して自分自身が働かなくても収入を得る方法だからです。

いわゆる「不労所得」というものですね。

一般的には何かしらの資産にお金を投入し、それらの資産価値の値上がりや利息などの収入などを通じて利益を得ることを目指します。

具体的には次のような方法で行うことが多いです。

- 定期預金

- 債券投資(国債など)

- 株式投資

- 投資信託

- 不動産投資

「不労所得なんてお金持ちの人がやるもので、自分たちのような一般人がやるのは無理でしょ!」

と思っている人もいるのではないでしょうか?

そんなことはありません!!

最近は国が投資を後押ししていますし、少額から資産運用ができるサービスも豊富にあります。

例え少額でも、投資を始めることが何よりも重要なのです。

投資に失敗しない方法・コツ

投資に失敗しないコツは、長期・分散・積立を意識することです。

なぜなら長期・分散・積立を心がけた投資を行うことによって、リスクを最小限に減らすことができるからです。

具体的には次のようなポイントに注意しましょう。

- 短期的な利益を追うのではなく、長期的にじっくり着実に増やしていくこと

- ひとつの投資先にすべての資金を投入するのではなく、複数の投資先に分散することでリスクを軽減すること

- 売買のタイミングを分散して積み立てることで、市場価格の値上がり、値下がりを平準化すること

こういった、長期・分散・積立を意識した投資によって、初心者でも投資のリスクを抑えることができます。

初心者にはどんな投資がおすすめ!?

とはいえ、いままで投資をやったことがない人にとっては、何から始めればよいのかわからないですよね?

そんな人には、新NISAでインデックスファンドの投資信託へのクレカ積立がおすすめです。

初心者におすすめの始め方や失敗しないコツについて、詳しくはこちらの記事でも紹介しているので、ぜひ参考にしてみてくださいね。

【新NISA】SBI証券でクレカ積立10万円できなくても三井住友カードを選ぶ理由

資産運用に向いている人の特徴

投資では「勝つ」ことよりも、「負けない」ことが重視されます。

なぜなら仮に一度大勝ちしても、その後負け続けて大切なお金を失ってしまっては意味がないからです。

短期で大きなリターンを求めるのではなく、長期で考えて少しずつコツコツと増やしていく方がリスクを少なくできます。

そのため、具体的には次のような人は資産運用をするのに向いていると言えるでしょう。

- 子どもの将来のお金や自分たちの老後の資金を確保したい

- 年金だけでは老後の生活が不安

- 子どもの将来のためのお金や、いざという時のためにまとまった額のお金を確保しておきたい

- 少額でも毎月コツコツ貯金をしている

- お金が増えるのを、じっくり待つことができる

こういった心構えを持っていれば誰でも投資にチャレンジできます。

何か特殊なスキルを持っていたり、特定の目標を設定しないといけなかったりという必要はないんです。

資産運用はいつ始めればいい!?

今すぐ始めるのをおすすめします。

なぜなら資産運用を始めるのは早ければ早いほど有利だからです。

資産運用をする時間が長ければ長いほど、複利効果を最大限に活用できるからです。

例えば30代の人が定年まで資産運用を行えば20年以上は時間を確保できますよね。

まずは少額からでも始め、徐々に資産を増やしていくことを目指しましょう。

リスクにはどう向き合えばいい?

家族のお金を投資に回すのはとても勇気がいりますよね。

なぜなら、そのお金は自分1人のものではなくて、家族全員の将来に関わるものだからです。

投資に対してすごく慎重になるのは、当たり前のことだと思います。

前提として絶対に減らしたくないお金は、貯金でも持っておきましょう。

でもやはり将来インフレになって、その貯金の価値が下がってしまうことも逆にリスクだという意識は持っておいたほうがいいです。

どれほどリスクを取れるかは人それぞれ。

「最悪、ここまでだったら損してもいいかな?でもうまくいったらこれくらい増えるな」

という観点で一度振り返ってみることをおすすめします!

この時のポイントは、『自分だけじゃなくて、家族も含めたリスク許容度』をしっかり考えてみましょう。

家族のお金だということはくれぐれも忘れないようにしましょう!

少額で始められる資産運用はどんなものがある?

前提として少額で始められる投資は、その分リターンが少ないです。

おこづかい制のお父さんにとって、自分と家族のお金をしっかりと守り、かつ安定してそのお金を増やしていくことが大切です。

そのためここでは、少額で始められて安全性が高いけれどリターンはそれなりに期待できる、初心者におすすめの投資方法をご紹介します。

ここから始めた投資が成功して、もっと高いリターンを求めたい場合には、さらにハイリスク・ハイリターンの投資方法を検討すればよいでしょう。

それはまた別の機会にご紹介しますね!

まずはこれから投資を始めるおこづかい制のお父さんにとって、おすすめの投資方法をご紹介していきます。

定期預金

定期預金とは金融機関に、1年間や3年間などの決められた期間お金を預けることで、普通預金より高い金利を受け取ることができます。

とはいえ日本ではずっと低金利が続いているので、定期預金でもそこまで高い金利は期待できません。

例えば三菱東京UFJ銀行、三井住友銀行などのメガバンクでは0.025%程度です。

比較的金利が高いと言われているネットバンクでも、せいぜい高くて0.5%くらいでしょうか。

100万円を1年間預けていても数百円程度ですね。

注意点としては満期の前にお金を引き出す場合は利息が減少することがあります。

ただし元金割れすることはありません。

お金はあまり増えませんが、確実にお金を守りたい場合には有効に活用したいですね。

- 元本割れすることがなく、資産の安全性が高い

- 金利が決まっているので、あらかじめ受け取れる利息金額がわかる

- 金融機関が破綻しても、国内の口座であれば元本1,000万円まで保護される

- 少額から資産運用を始めることができる

- 利回りが低く、ほとんど資産が増えない

- 資産を預けると満期まで引き出せないため、お金が急に必要になった場合に利用しづらい

- インフレ率が高くなると、実質的に資産価値が減少してしまう

使わない期間は決まっているけど絶対に減らしたくないお金については、普通預金で持っておくよりもこまめに定期預金に預けておくのがいいかもしれませんね。

どうはじめればいいの?

普段利用している銀行口座で、定期預金に振替ができます。

インターネットで手続きができるのでとても簡単ですよ。

銀行によりますが、振替をする際に、次の内容を選択してください。

- 預け入れる金額

- 定期預金の預入期間(1カ月から5年から選べる銀行が多い)

- 満期になったら解約するか継続するか

個人向け国債

安定性を求めるなら、「個人向け国債」を購入するのもいいかもしれません。

銀行に預けるよりも金利が高く、1年以上保有しているといつでも換金できるのでとても使い勝手がいいからです。

さらに国債は日本の国が破産しない限り、元本割れすることはありません。

変動10年国債であれば、半年ごとに金利が見直しされます。

日銀によるマイナス金利政策が終了したので、これからは金利が上がる可能性が高く期待したいところです。

「株や不動産に手を出すのはちょっとこわいな、、、」

と考えている人たちには、最初に始める資産運用としてはおすすめです!

| 変動10年 | 固定5年 | 固定3年 | |

|---|---|---|---|

| 利率 | 0.69%(税引き前) | 0.59%(税引き前) | 0.40%(税引き前) |

| 購入加入額 | 1万円から | ||

| 中途換金 | 発行後1年経過で中途換金が可能 | ||

- 銀行の定期預金よりも利率が高い(最低保証利率がある)

- 国が元本保証をしてくれているので、元本割れの心配がない

- 購入時の手数料はどこで買っても無料

- 1年以上保有すれば中途換金できる

- 1万円からの少額で資産運用を始めることができる

- リターンは定期預金よりも少し高い程度であまり期待できない

- 1年間は換金ができない

- 利子に対して税金(20.315%)が発生する

- 満期になる前に換金すると中途換金手数料がかかる

- インフレ率が高くなると、実質的に資産価値が減少してしまう

投資信託や株式などのリスク商品はまだまだ不安という人は、個人向け国債から始めてみるのがいいのではないでしょうか?

どうはじめればいいの?

個人向け国債はネット証券で購入するのがおすすめです。

なぜなら証券会社で個人向け国債の購入キャンペーンが豊富で、他の金融機関で購入するよりもお得になることが多いからです。

証券会社以外でも銀行や郵便局などの多くの金融機関で購入でき、どこで買っても手数料は無料です。

対面で購入するのが安心だと思う人は、一番安心できる近くの郵便局などで購入するのもよいでしょう。

キャンペーンの内容としては、金額や対象債券によりますが最大3,000円のキャッシュバックを受けられるなどです。

詳しくはSBI証券のキャンペーンサイトを確認してみてください。

正直、「定期預金」や「個人向け国債」ではインフレリスクには対応できない可能性が高いです。

ロボアドバイザー

「自分にはどんな投資が合っているか調べる時間もないけど、資金はあるからとにかく投資を始めたい!」

そんな人には、ロボアドバイザーがおすすめです!

なぜなら、ずばりAIやプログラムが、すべてお任せで投資をしてもらえるからです。

ネット上で投資目的やリスク許容度に関する質問に答えると、あなたに最適な投資方法の組み合わせを考えてくれます。

お金を預けておけば、自動で投資先を決めてくれ、定期的に見直しまでしてくれるので簡単です。

忙しくて投資のための勉強や調べる時間のない人には、もってこいのサービスですよね。

- 投資についての専門知識がない初心者でも簡単に始められる

- 自動で投資をしてくれるので時間や手間をかけずに運用できる

- リスク許容度に応じて多様な資産に投資してくれるためリスク分散が図れる

- サービスによってはNISAに対応しているため、税制優遇が受けられる場合がある

- 1万円からの少額で資産運用を始めることができる

- 他の投資方法よりも手数料が高い

- 自分で細かい調整ができない

- ロボアドバイザーごとにサービス内容が異なるため、しっかりとした吟味が必要

- 投資に関する知識がつかない

手軽で簡単に投資を始められる反面、手数料は他の投資方法よりも割高です。

それでも運用実績がよいロボアドバイザーであれば十分にリターンを得られるので、しっかりと見極めましょう。

また、リスク許容度について不正確な回答をしてしまうと、自分に合っていない運用方法を勝手に進められてしまうので注意が必要です。

どうはじめればいいの?

ロボアドバイザーサービスの始め方はとても簡単です。

まず、どのロボアドバイザーサービスが自分に合っているか、手数料は適切かなどしっかりと確認しておきましょう。

どのサービスを利用するか決まれば、あとは次の通りです。

- 運用プランのWeb診断を受ける

- 新規口座開設の申込

- 入金

- 運用開始

自分に合ったロボアドバイザーを選び、手順に従って始めることで、安心して資産運用を行うことができます。

投資信託

リスクを多少とっても資産をしっかり増やしていきたい場合は、投資信託がおすすめです。

なぜなら株式や債券、不動産などのあらゆるリスク資産に分散投資されていることで、リスクが抑えられ、大きなリターンを期待できるからです。

元本保証はされていないので元本割れする可能性はあります。

ですが、株式だけ、不動産だけに個別投資するよりもリスクはずっと抑えられていると考えてよいでしょう。

注意点としては、投資信託の商品数が多く、商品選びが大変だということです。

投資対象銘柄や手数料も商品によって千差万別なので、しっかりと見極めて選ばないと後で痛い目を見ます。

投資信託の商品選びの考え方やおすすめの商品についてはこちらの記事を参考にしてみてくださいね!

【新NISA】初心者必見!おすすめ投資信託はどれ!?年代・目的ごとランキング!

- 100円から始めることができるので、手軽に投資が始められる

- 専門家が運用してくれるので個別銘柄を選ぶ負担がない

- 複数の銘柄に分散投資されているため、リスクが抑えられる

- あらかじめ設定しておけば定期的な積立投資ができる

- 元本保証がないため、投資額が減るリスクがある

- 購入時や運用中に手数料が発生する

- 解約に時間がかかるため、すぐに換金できない場合がある

- 商品が多すぎて、自分に合った商品を選ぶのが大変

投資信託はリスク商品の入り口です。

元本割れの可能性がある分、大きく資産を増やせることも期待できます。

投資初心者の人は、当面使わない余剰資金があれば、まずは少額の投資信託から始めてみるのがおすすめです。

どうはじめればいいの?

投資信託もネット証券で購入するのがおすすめです。

なぜなら投資信託は金融機関によって手数料が変わってくるため、ネット証券が一番お得に購入できるからです。

また、クレカ積立をするとポイントがお得にもらえるので、ぜひ試してみてください。

クレカ積立の方法などは、こちらの記事で詳しく解説しています!

【新NISA】SBI証券でクレカ積立10万円できる!改悪でも三井住友カードを選ぶ理由

不動産クラウドファンディング

不動産に特化して手軽に投資ができ、利回りも安全性も比較的高いのでおすすめです。

なぜなら実績のあるプロの事業者が不動産運用をしていて、そのリターンを出資してくれた投資者に還元する方式だからです。

自分自身で不動産投資をするのはかなりハードルが高いですが、プロに任せられるので安心ですよね。

最近はアプリやインターネットで投資対象プロジェクトを選び、入金するだけで手軽に投資が始められます。

投資家は1万円から参加でき、運用期間終了後に収益分配を受け取ることができます。

- 1万円から始められるファンドが多く、初心者でも気軽に投資ができる

- プロの運営会社が不動産の管理・運用を行うため、手間がかからない

- 複数の不動産プロジェクトに分散して投資することで、リスクを軽減できる

- 定期預金よりも高い利回りを期待できる

- 不動産は株式よりも価格変動の幅が小さいため安定している

- 元本保証がないため、投資した資金が減少するリスクがある

- 投資期間中に資金を引き出すことができない場合が多い

- 専用口座に入金する際に振込手数料が発生する

- 不動産市場の変動により、収益が変動するリスクがある

注意点としては、運用会社をしっかりと見極めることが大切です。

これらのデメリットのうち、該当しない運用会社も探せばあります。

例えば元本保証はないとはいえ、過去に元本割れが発生した実績がなかったり、手数料がかからなかったりする場合もあります。

運営会社の過去の実績やサービス内容をしっかり見極めて検討したいですね!

どうはじめればいいの?

不動産クラウドファンディングのサイトやアプリから投資したいプロジェクトを選んで入金するだけなのでとても手軽です。

とはいえファンドへの新規会員登録、口座開設などの初期設定は必要です。

実際にはファンドごとに手順は多少違いますが、おおまかな流れは次の通りです。

- インターネットで会員登録、個人情報の登録を行う

- 専用口座に入金する

- アプリやインターネット上から好きなファンド、プロジェクトを選択し投資申込する

たいていは予定されているプロジェクト期間が終了してから分配金が入金されます。

途中の状況はアプリなどでいつでも見られることが多いので、安心ですよね。

不動産クラウドファンディング「TECROWD」のレビュー記事もぜひ参考にしてくださいね!

単元未満株

もっと株式に踏み込んで投資を始めてみたいなら、少額から購入できる単元未満株がおすすめです。

なぜなら通常100株単位でしか購入できない株式を、1株から購入でき、数百円から株主になれるからです。

例えばトヨタ自動車の株式を例にして考えてみましょう。

2024年7月時点で株価は3,300円くらいです。

100株分を購入する場合は、おおよそ33万円かかります。

株価の上がり下がりもあるので、この金額をいきなり投資に回すのは怖いですよね。

単元未満株なら1株から購入できるので、3,300円でトヨタ自動車の株主になれます!

株主優待はもらえない場合が多いですが、1株でも配当はしっかりもらえることは覚えておきましょう。

- 1株から購入できるため、初期投資額が少なくて済む

- 少額で多くの銘柄に分散投資ができる

- 単元未満株でも保有株数に応じた配当がもらえる

- 企業によっては、単元未満株でも株主優待が得られる場合がある

- 取引できる銘柄や証券会社が限られる

- 通常の単元株取引に比べて、相対的に手数料が割高

- リアルタイムでの取引ができない

単元未満株に対応している銘柄が限られていることと、そもそも単元未満株の取り扱いをしている証券会社も限られている点は注意が必要です。

また最近のネット証券会社では、通常の株式売買に手数料がかからない場合が多いですが、単元未満株は手数料が発生します。

SBI証券であれば豊富な銘柄の単元未満株を扱っている上に、単元未満株の手数料も無料なのでおすすめです!

どうはじめればいいの?

まずはネット証券に口座を開設しましょう。

SBI証券での新規口座の開設方法はこちらの記事で紹介していますので参考にしてみてください。

【新NISA】SBI証券でクレカ積立10万円できる!改悪でも三井住友カードを選ぶ理由

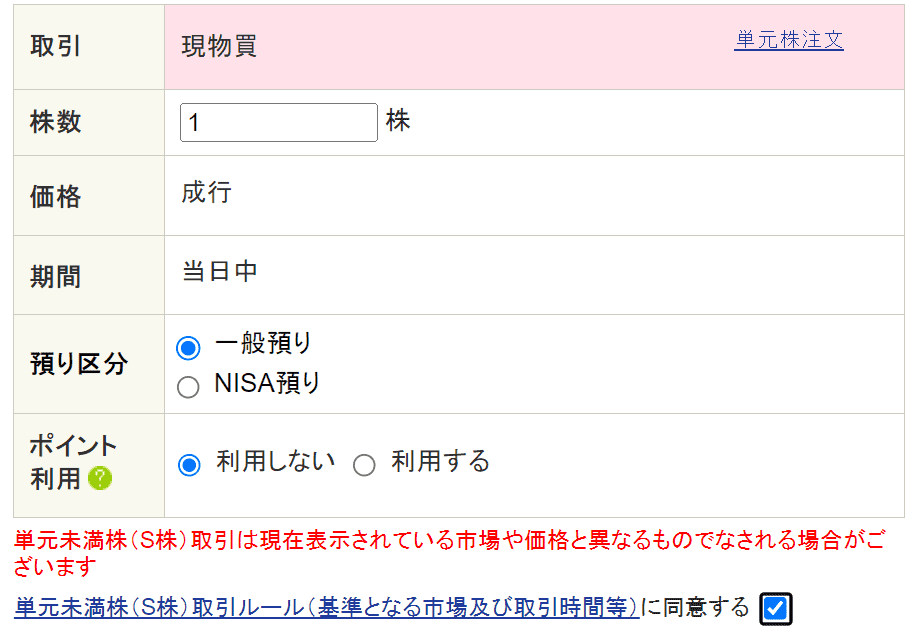

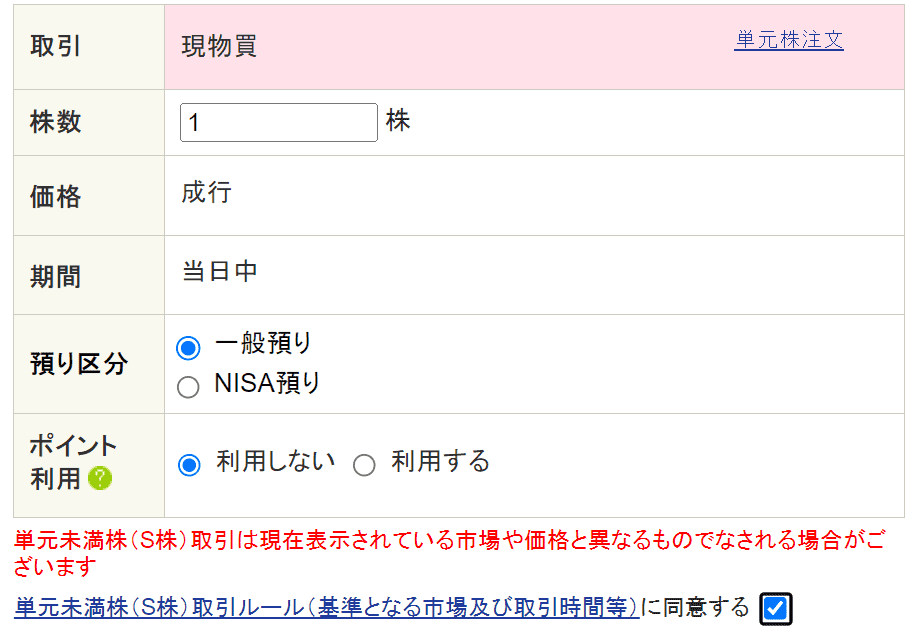

ここではSBI証券で単元未満株を購入する手順をご紹介します。

①トップページから購入したい銘柄を検索します。

②「現物買」をクリックして注文画面を開きます。

③「単元未満株注文」をクリックして単元未満株注文画面を開きます。

④購入したい株数を入力し、一般預かりにするか、NISA預かりにするかを選択し、「注文確認画面へ」ボタンから注文ができます。

個別株式投資(国内)

ハイリスク・ハイリターンに思える個別株式投資でも、少額から始めることができます。

なぜなら株価によっては数千円から購入できて、配当や株主優待をもらえる銘柄も存在するからです。

例えば、NTTの株価は2024年7月時点で約155円ほどです。

100株購入しても、約15,500円で買うことができるんです。

NTTは配当も出していますし、2年以上保有すれば株主優待で「dポイント」を1,500ポイントもらえます!

個別株投資は奥が深く、初心者が手を出すのはなかなかハードルが高いですが、こういった銘柄ならチャレンジしてみてもいいと思いませんか?

とはいえ仮に株価が140円まで下がれば1,500円分の含み損が出てしまいます。

こういった場合に、配当と株主優待があれば、まだリスクに対しても冷静に判断できますよね。

他にも探せば数千円から購入できる銘柄はあります。

こういった銘柄から始めて、徐々に慣れてくれば本格的に株式投資にチャレンジしてみるのもいいかもしれません!

- 成長企業に投資すれば、株価の上昇による大きな利益を得られる可能性がある

- 銘柄によっては定期的に配当金を受け取ることができる

- 株主優待として自社商品やクオカードなどの特典が受けられる銘柄が多い

- 株価はインフレに応じて上昇する傾向があるので、インフレリスクそのものに対処することができる

- 日本経済全体や企業の業績などによって株価が大きく変動するので、元本割れするリスクがある

- 投資した企業の業績不振や不祥事などで株価が下落し、損失を被る可能性がある

- 情報収集の手間がかかる

- 株価が下落すると心理的ストレスがかかる

やはり株価は上がったり下がったりするものなので、資産価値がリアルタイムで変化する点は十分に理解しておく必要があります。

個別株式に手を出す場合には、多少損してもいいような余剰資金と覚悟でチャレンジすることをおすすめします。

どうはじめればいいの?

証券会社での口座開設が必要です。

最近は株式の売買手数料が無料になる、ネット証券がおすすめです。

SBI証券での口座開設方法、個別株式の購入方法はこちらと同じですので参考にしてみてくださいね。

100株単位での購入になるので注意してください。

投資するなら知っておきたいことは?

投資で得た利益には税金がかかる!?

投資で得た利益は、なんと税金がかかります。

なぜなら給料から天引きされているのと同じように、個人が給料以外で得たあらゆる利益についても税金がかかるからです。

どの方法で利益を得たかによって税率は変わってきますが、基本は利益の2割くらいが税金で引かれてしまいます。

実は銀行預金や個人向け国債の利子は、あらかじめ税金分を引かれた状態で振り込まれているんです。

株式や投資信託で得た配当や売買益はどちらも20%程度の税金が発生します。

仮に投資によって100万円もうけたとすると、そのうち20万円ちょっとは税金を納めないといけません。

利益がわずかなら税金も少額かもしれませんが、何十年も長期的に投資することを考えると、将来の資産形成に大きな差が生まれます。

せっかく利益が出たのに、目減りしてしまうのはがっかりですよね。

税金面でお得な制度について知りたい!

実はこれらの税金を払わなくて済む、お得な税制優遇制度というものがあります。

ぜひ皆さんに知っておいてもらいたいのは、NISAと確定拠出年金の2つです。

投資をするならこの2つを活用しない手はありません。

それぞれの制度について詳しく解説していきます。

NISA

これから投資を始めるなら、NISAは絶対に利用した方がいいです。

なぜなら日本人の資産を、貯金から投資へ転換していくために、日本政府が全力で後押ししている制度だからです。

インフレや増税が続く中、おこづかい制のお父さんたちでも手軽に節税を行える数少ない制度なので、これを使わない手はありません。

NISAを利用すれば、投資で得た利益に税金がかかりません。

2024年1月からは制度が新しくなって、さらに使いやすくなりました。

配当や売買益など、投資で利益が発生した場合、通常は利益の2割ちょっとの税金がかかります。

例えば、仮に100万円の利益が出たとして、本来20万円ちょっとは税金として支払わないといけません。

これに対してNISAを利用すればこの20万円ちょっとの金額が自分の利益になります。

今回紹介している投資方法の中で、NISAが活用できるのは次の通りです。

- ロボアドバイザー

- 投資信託

- 単元未満株

- 個別株式投資(国内)

これらの投資方法を検討している人は、NISAでの対応を忘れずに行うようにしてくださいね。

NISAの対応方法については、こちらの記事で詳しく解説しているのでぜひ参考にしてみてください。

【新NISA】初心者必見!おすすめ投資信託はどれ!?年代・目的ごとランキング!

確定拠出年金(企業型DC、マッチング拠出、iDeCo)

老後の生活費や年金に対して不安に思っている人は、ぜったいに確定拠出年金をしておくべきです!

なぜならこれらは自分で運用先を選びながら積立を行い、自分の老後の年金額をさらに増やすのに税制優遇が受けられる制度だからです。

基本的に60歳以上にならないと引き出しができないことは注意が必要です。

確定拠出年金自体はさまざまな仕組みがあり、企業型DC、マッチング拠出、iDeCoのどれを利用するのがいいのかは、皆さんの勤務先の制度次第です。

どの制度でも、NISAと同じように投資で得られた利益に対して税金がかかりません。

それに加えて積立をする金額が多いほど税金や社会保険料がお得になり、受け取り時にも節税効果が得られます。

確定給付年金、企業型DC、マッチング拠出、iDeCoの概要やどのような関係かは以下の記事で詳しく解説しています。

ぜひ参考にしてみてくださいね!

【確定給付年金】マッチング拠出とiDeCoはどっちがおすすめ?併用できない?

投資についてよくある質問

まとめ

今回の記事の重要なポイントを簡単にまとめると以下の通りです。

- 借金がある人、家計に余裕がない人、投資とギャンブルを一緒だと考えている人は、投資しない方がいい

- すぐに他人のうまい話しに乗ってしまう人、自分では勉強しない人も投資はおすすめしない

- 逆に言うと、資金に余裕があって、自分できちんと調べられるなら誰でも投資に調整することはできる

- これからの日本はインフレが進行して、預貯金の資産価値が下がってしまうリスクがある

- 自分と家族のお金を守るためにも、お父さんたちは少額からでも投資を始めた方が良い

- 初心者でも「長期・分散・積立」の投資を行うことで、リスクを最小限に減らすことができる

- 少額から始められる投資方法があるので、初心者は少しずつ始めてうまくいけば次のステップに挑戦するのがよい

- 投資をする際に、税金面でお得な制度があるのでうまく活用しよう

いかがでしょうか?

意外と投資に向いていない人は、そこまで多いわけではないですね。

ポイントは、当面の生活に必要なお金、投資に回すお金をしっかりと分けておくことです。

家族のお金をしっかり守れるお父さんになって、これからの厳しい現実を生き抜いていきましょう!