【2024年11月 最新情報】

- SBI証券で新NISAを始める場合、月10万円をクレカ積立できるか知りたい

- SBI証券でクレカ積立するのに、一番お得なクレジットカードがどれか知りたい

- そもそも新NISAで何をすればいいのか分からない

あなたがもしこんな悩みをもっていれば、この記事を読むことで全て解決します!

なぜなら、実際にこの方法で月3万円のおこづかい制のサラリーマンである僕でも、つみたてNISAで年10%前後のリターンで運用できている実績があるからです。

しかも、投資で得たポイントを再投資して、さらにお得にリターンを増やし続けています。

この記事では、以下の流れで順番に詳しく解説しています。

この記事を読み終えることで、『新NISAでクレカ積立を一番お得に活用できる方法』が、バッチリ分かるようになります!!

SBI証券でのクレカ積立は月10万円まででできるように!!

SBI証券でのクレカ積立は2024年4月から月10万円までできるようになりました!

新NISAでのつみたて投資枠の上限は月10万円ですので、その上限いっぱいまで積み立てすることができます。

こづかい父さん

こづかい父さん新NISA施行後、とてもスピーディに法改正が進み、使いやすくなりましたね!

\新規口座開設で最大16,600円相当のVポイントがもらえる!/

クレカ積立はどうして月5万円が上限だったのか?

これは法律で決まっていたからです。

以前の法律では、クレカを使った投資は月5万円までに制限されていました。

例えば、クレカを使って買い物をしても、実際にその金額の支払いをするのは毎月決まったクレカの支払日ですよね。

これはつまり、クレカの支払日まで「借金」をしていると言えます。

いくらでも「借金」して投資できてしまうと、無茶な投資をして身を滅ぼす人も出てしまいますよね。

そのため投資家保護の観点で、このような制限がかけられている経緯があります。

この上限が、月5万円になっていました。

ですが、新NISAの開始に合わせて、月10万円をクレカ積立できる証券会社・クレカもありますよね。

これらは、決済日と支払サイクルをうまく調節して、月10万円の「借金」にならないようにしてこの問題をクリアしていました。

法改正によってどう変わった!?

SBI証券をはじめ、すべての証券会社で月10万円までクレカ積立ができるようになりました。

おもしろいのが楽天証券で、楽天カードからの積立額は月10万円まで、プリペイドの楽天キャッシュを使うことでさらに5万円の積み立てができ、合計月15万円のクレカ積立ができるようになっています。

楽天キャッシュ分は「借金」にならないので、法律上の制限をクリアしているようです。

新NISAがはじまってスピーディに法改正が進み、月10万円のクレカ積立に対応されたのは、消費者にとってもありがたいですよね。

SBI証券でクレカ積立するなら三井住友カード一択!!

では、SBI証券でクレカ積立をしたいなら、どのクレジットカードがおすすめなんでしょうか?

ズバリ、三井住友カード一択です!!

クレカの年間利用額によって、三井住友カードゴールドカード(NL)、三井住友カードプラチナプリファードどちらがおすすめかが変わるので、それぞれのパターンごとに解説していきます。

実はクレカ積立ポイント改悪でも、三井住友カードゴールド(NL)がコスパ最強

メリット

- つみたて投資のポイント還元率が最大1%

- 年間100万円利用ができれば年間費が無料、1万ポイントの継続特典がもらえるのでさらにお得

月5万円をクレカ積立した場合、それだけで年間6,000ポイントが還元されます。

月5万円つみたてだけであれば、三井住友カードゴールド(NL)のコスパが最強です。

デメリット

- 年間100万円利用ができなければ年会費がかかる上に、1万ポイントの継続特典ももらえないのでコスパが悪くなる

- 年間100万円利用には、つみたて投資額は含まれない

- クレカ積立の還元率1%は年100万円以上の利用、0.75%は年10万円以上の利用をしなければいけない

つみたて投資以外で年間100万円以上の利用、いわゆる100万円修行ができるかどうかが重要になります。

100万円修行の達成が難しい場合は、三井住友カードゴールド(NL)のメリットは弱くなってしまいます。

ただ、おこづかい制のお父さんでも100万円修行を楽に達成できる方法をこちらの記事でご紹介しています。

ぜひ参考にしてみてくださいね。

三井住友カードゴールド(NL)100万円修行に失敗しない方法11選【裏技あり】

どんな人におすすめ?

- 新NISAのつみたて投資枠で月5万円以上のクレカ積立をしようと考えている人

- クレカ積立でしっかり積み立て分のポイント還元をもらいたい人

- クレカで年間100万以上の利用ができる人

こういった人であれば、三井住友カードゴールド(NL)が一番コスパ良く、おすすめです。

ただし、「投資以外でもクレカで年間200万以上使ってるよ」という人がいれば、もうワンランク上のグレードにする方が良いかもしれません。

月5万以上のクレカ積立、年200万以上利用するなら三井住友カードプラチナプリファードがおすすめ

メリット

- つみたて投資のポイント還元率が最大3%

- プリファードストアを利用することでさらにポイントが上乗せされる

- 年間100万円ごとの利用につき1万ポイントがもらえるボーナスがある(最大4万ポイントまで)

プラチナプリファードをクレカ積立に使うと、最大3%のポイント還元が受けられます。

仮に月10万円積立てしたとしたら、毎月3000円(年換算で36,000円)分のVポイントがもらえます。

プラチナプリファードは年間費が33,000円なので、これだけで元が取れてしまいますね。

また、プラチナプリファードにはプリファードストアという特約店があり、これらの店舗で買い物をすることで1%から9%のポイント上乗せがあります。

ポイント還元率を考えると、最強のクレジットカードと言えるでしょう。

デメリット

- 年会費が3万3,000円とかなり高額

- 年間100万円利用ごとのポイントボーナスには、つみたて投資額は含まれない

- クレカ積立のポイント還元率を上げるためには、年間200万以上利用しなければいけない

プラチナプリファードは、毎年かなりの数百万円以上を利用できなければいけません。

なぜなら、クレカ積立の高ポイント還元率には年間利用金額の条件があるからです。

具体的には、クレカ積立のポイント還元率を3%にするためには年間500万円以上の利用、2%にするためには年間300万円以上の利用が求められます。

しかもクレカ積立の金額は含まれません。

これは結構ハードルが高いですよね。

投資以外で年間数百万円を利用するか、プリファードストアを積極的に活用してポイントアップを図らないと、そのメリットを受けられない場合があるので注意が必要です。

どんな人におすすめ?

- 新NISAのつみたて投資枠で月10万円のクレカ積立をしようと考えている人

- クレカで年間300万~500万円以上決済ができる人

- プリファードストアで普段の買い物をよくする人

三井住友カードプラチナプリファードと三井住友カードゴールド(NL)の比較

それでは、いったい年間利用額がいくらを超えれば、三井住友カードプラチナプリファードの方がお得になるんでしょうか?

その損益分岐点を見てみましょう。

基本情報

ポイント還元に注目して三井住友カードゴールド(NL)と三井住友カードプラチナプリファードの基本情報を比較すると次の通りです。

| 三井住友カードゴールド(NL) | 三井住友プラチナプリファード | |

|---|---|---|

| 年会費 | 5,500円 (年間100万円以上の利用で翌年以降永年無料) | 33,000円 |

| 継続特典 | 年間100万円以上の利用で10,000ポイント | 年間100万円以上の利用ごとに10,000ポイント (最大40,000ポイント) |

| ポイント還元率 | 0.5% (200円ごとに1ポイント) | 1% (100円ごとに1ポイント) |

| クレカ決済のポイント還元率 | 1% | 3% |

| 特定店舗での利用 | タッチ決済で7%還元 | 通常利用で7%還元 |

| その他特典 | 入会後3か月以内に40万円以上利用で40,000ポイントプレゼント |

クレカの決済額が年間100万円の場合(クレカ積立は月5万円)

例え月5万円のクレカ積立をしていたとしても、投資額以外のクレカ決済額が年100万円であれば、まだまだ三井住友カードゴールドの方がポイントを多くもらえてお得です。

この表にはプリファードストアでの利用は含まれていません。

また、入会から3か月以内にクレカ決済で40万円以上利用すると40,000ポイントがもらえるボーナスもあります。

これらがもらえればプラチナプリファードのポイント還元額がアップして、ダントツ有利になります。

ただし、これはあくまで初年度のみの特典なので、通年で比較を行った場合はやはり100万円修行達成後のゴールドが一番コスパが良いです。

| グレード | クレカ積立のポイント還元 (月5万円積み立て) | クレカ決済のポイント還元 (100万円分) | 継続特典 | ポイント合計 | 年会費 | 損益差額(ポイント還元額―年会費) |

|---|---|---|---|---|---|---|

| プラチナプリファード | 6,000ポイント | 10,000ポイント | 10,000ポイント | 26,000ポイント | 33,000円 | -7,000円分 |

| プラチナプリファード (3か月40万以上達成) ※初年度のみ | 6,000ポイント | 10,000ポイント | 50,000ポイント | 66,000ポイント | 33,000円 | 33,000円分 |

| ゴールド (初年度) | 6,000ポイント | 5,000ポイント | 10,000ポイント | 21,000ポイント | 5,500円 | 15,500円分 |

| ゴールド (100万円達成後) | 6,000ポイント | 5,000ポイント | 10,000ポイント | 21,000ポイント | ― | 21,000円分 |

| 一般カード | 3,000ポイント | 5,000ポイント | ― | 8,000ポイント | ― | 8,000円分 |

クレカの決済額が年間200万円の場合(クレカ積立は月5万円)

投資以外のクレカ決済額が年間200万でも、三井住友カードゴールド(NL)の方がお得です。

プラチナプリファードは年会費が高く、結局差額で考えるとどうしても少なくなってしまうからです。

ちなみに、三井住友カードゴールド(NL)、またはOliveフレキシブルペイゴールドの2枚持ちで継続特典を2倍もらえたとしてもプラチナプリファードの方がお得です。

| グレード | クレカ積立のポイント還元 (月5万円積み立て) | クレカ決済のポイント還元 (200万円分) | 継続特典 | ポイント合計 | 年会費 | 損益差額(ポイント還元額―年会費) |

|---|---|---|---|---|---|---|

| プラチナプリファード | 12,000ポイント | 20,000ポイント | 20,000ポイント | 52,000ポイント | 33,000円 | 9,000円分 |

| ゴールド (初年度) | 6,000ポイント | 10,000ポイント | 10,000ポイント | 26,000ポイント | 5,500円 | 20,500円分 |

| ゴールド (100万円達成後) | 6,000ポイント | 10,000ポイント | 10,000ポイント | 26,000ポイント | ― | 26,000円分 |

| ゴールド (100万円達成後2枚持ち) | 6,000ポイント | 10,000ポイント | 20,000ポイント | 36,000ポイント | ― | 36,000円分 |

| 一般カード | 3,000ポイント | 10,000ポイント | ― | 10,000ポイント | ― | 10,000円分 |

クレカの決済額が年間300万円の場合(クレカ積立は月5万円)

ここまでくるとプラチナプリファードの圧勝です。

これほどクレカを活用できるのであれば、プラチナプリファード一択でしょう。

| グレード | クレカ積立のポイント還元 (月5万円積み立て) | クレカ決済のポイント還元 (300万円分) | 継続特典 | ポイント合計 | 年会費 | 損益差額(ポイント還元額―年会費) |

|---|---|---|---|---|---|---|

| プラチナプリファード | 18,000ポイント | 30,000ポイント | 30,000ポイント | 78,000ポイント | 33,000円 | 45,000円分 |

| ゴールド (初年度) | 6,000ポイント | 15,000ポイント | 10,000ポイント | 31,000ポイント | 5,500円 | 25,500円分 |

| ゴールド (100万円達成後) | 6,000ポイント | 15,000ポイント | 10,000ポイント | 31,000ポイント | ― | 31,000円分 |

| ゴールド (100万円達成後2枚持ち) | 6,000ポイント | 15,000ポイント | 20,000ポイント | 41,000ポイント | ― | 41,000円分 |

| 一般カード | 3,000ポイント | 15,000ポイント | ― | 18,000ポイント | ― | 18,000円分 |

他のクレカ×証券会社で月10万円をクレカ積立したいなら?

クレディセゾン×大和コネクト証券、エポスカード×tsumiki証券、楽天カード×楽天証券で月10万円クレカ積立ができます。

SBI証券とは別の証券会社になりますが、それぞれどんな特徴があるか解説します。

三井住友カード×SBI証券とどちらがお得になるかの観点で比較してみるのがよいでしょう。

クレディセゾン×大和コネクト証券

新NISAで月10万円のクレカ積立ができます。

ポイント還元率は基本的には0.5%です。

一部のセゾンプラチナ・アメリカン・エキスプレス®・カードなどでは1%になりますが、年会費が22,000円と高く、三井住友カードプラチナプリファードと同じように、ある程度のクレカの決済額がないと元がとれません。

エポスカード×tsumiki証券

もう一つ新NISAで月10万円のクレカ積立ができる組み合わせです。

ただし、ポイント還元率は継続年数ごとに上がる仕組みになっています。

初年度は0.1%からで、毎年0.1%ずつ上がり、5年目以降は0.5%で上限になります。

いずれにせよ、三井住友カードほどのポイント還元率は期待できないですね。

楽天カード×楽天証券

楽天カードでも月10万円のクレカ積立ができます。

こちらは少し特殊で、クレカ積立で月5万円、残りの5万円は楽天キャッシュ経由で積立てるやり方が必要になります。

クレカ積み立て分のポイント還元率は楽天カードのグレードによって異なります。

一般カードなら0.5%、ゴールドカードなら0.75%、プレミアムなら1%です。

一方で楽天キャッシュ分はどのグレードでもポイント還元率は0.5%固定になっています。

月10万円のクレカ積立をした場合、一般カードでも年間で6,000ポイントがもらえます。

これは、三井住友カードゴールド(NL)で月5万円クレカ積立をしたときにもらえるポイントと同じですね。

ちなみに、代行手数料が0.4%以上の銘柄を積み立てした場合はもっとポイントが上がりますが、正直そんなに手数料が高い銘柄は個人的にはおすすめできません。

年間100万円利用で、クレカ積立が月10万円の場合にもらえるポイントを計算しましたので、下の表を参照してください。

楽天カードは、どのグレードでも通常のクレカ決済のポイント還元率は同じです。

楽天市場をよく使う人であれば、クレカのグレードが上がるほどポイントがたまりやすくなります。

次の表に楽天市場での決済額は含まれていないので、もし楽天市場をよく利用する人は、ポイント還元が大きくなりこちらの組み合わせの方がお得になる場合もあるかもしれません。

| グレード | クレカ積立のポイント還元 (楽天カード月5万円積立分) | クレカ積立のポイント還元 (楽天キャッシュ月5万円積立分) | クレカ決済のポイント還元 (100万円分) | ポイント合計 | 年会費 | 損益差額(ポイント還元額―年会費) |

|---|---|---|---|---|---|---|

| 楽天カードプレミアム | 6,000ポイント | 3,000ポイント | 10,000ポイント | 19,000ポイント | 11,000円 | 8,000円分 |

| 楽天カードゴールド | 4,500ポイント | 3,000ポイント | 10,000ポイント | 17,500ポイント | 2,200円 | 15,300円分 |

| 楽天カード | 3,000ポイント | 3,000ポイント | 10,000ポイント | 16,000ポイント | ― | 16,000円分 |

これから資産形成を始めるならSBI経済圏がおすすめ

新NISAでクレカ積立を始めるなら、「三井住友カード×SBI証券」が一番もらえるポイントが多くお得だということはわかっていただけたでしょうか。

この「三井住友カード×SBI証券」を中心に、Vポイントがもらえて活用できる、さまざまなサービスをまとめて「SBI経済圏」と呼ばれています。

2024年春からは、TポイントもVポイントに統合されることになっているので、積極的に勢力を拡大していますね。

一方、このSBI経済圏とよく比較されるのが楽天経済圏です。

どちらも資産形成や投資をするユーザーにメリットを提供してくれます。特に2024年から始まる新NISAで資産形成、投資をする場合、だんぜんSBI経済圏がおすすめです。

なぜ楽天経済圏に比べてSBI経済圏がおすすめなのか?

理由は大きく2つあります。

- ポイント還元率が高い

- 証券会社としての経営の安定性

1つ目は、三井住友カードの方が、ずばりトータルのポイント還元が大きいこと。

「え?楽天カードの方が普段の買い物でのポイント還元率は高いよね?」と思った人もいるでしょう。

ですが、三井住友カードには100万円修行を達成すれば、ポイント還元率1.5%の高還元クレカに大化けする特長があります。

お父さんのおこづかいだけでは達成が難しいですが、家族の力を合わせてクレカを成長させることができるんです。このメリットはかなり大きいです。

2つ目は証券会社として経営基盤の安定性がその理由です。

正直、このところ楽天カード、楽天証券がサービス改悪だと言われる変更が相次ぎました。

一方SBI証券では国内株式・米国株式・海外ETFの手数料無料化などのユーザーメリットの大きいサービスを打ち出しています。

これは、両社の経営状況がはっきりと現れていると言えるでしょう。

ネット証券シェアNo1のSBI証券は経営状況が安定しているので、今後も次々とユーザーを呼び込むサービスを打ち出してくると考えられるでしょう。

これらの2点から、投資のベテランの人はもちろん、これから投資を行う人にとっても、SBI経済圏を積極的に活用することがおすすめだと言えます。

もう少し細かくSBI経済圏・楽天経済圏のメリットデメリットをまとめてみます。

どちらにも共通するメリット

- クレカで積立投資をした場合にポイント還元が受けられる

- 投資信託の保有額に応じたポイント還元が受けられる

- もらったポイントをさらに投資することができる

これらのメリットは、SBI経済圏、楽天経済圏のどちらでも受けられるので、新NISAで投資を始める人にとってはうれしいですよね。

では、それぞれどんな特長があるのか、メリットとデメリットを紹介していきます。

新NISAでSBI経済圏を活用する場合

- 三井住友カードでのクレカ積立がどこよりもダントツでポイント還元率が高い

- SBI証券はネット証券シェアNo1で、対応銘柄数No1のため選択肢が多い

- SBI証券の経営状態が安定していて、ユーザーにお得なサービス提供が今後も打ち出される可能性が高い

- 2024年からTポイントがVポイントに統合され、ポイント取得・活用の幅が広がる

- 年間100万円修行を達成した三井住友カードゴールド(NL)でなければ割高になってしまう

- クレカ積立は月5万円までしかできない

- 楽天市場を頻繁に利用する人は楽天カードの方がお得になる可能性がある

- SBI証券のサイトの使い勝手が悪い

\新規口座開設で最大16,600円相当のVポイントがもらえる!/

新NISAで楽天経済圏を活用する場合

- SBI経済圏よりもサービスの種類が豊富で、生活のあらゆる場面からポイントをためられる

- つみたて投資枠上限いっぱいの月10万円までのクレカ積立ができる

- 楽天のサービスを使えば使うほど、楽天市場でのポイント還元率が上がる

- 楽天証券のサイトの使い勝手が良い

- クレカの年会費などコストをかけなくてもそこそこのポイント還元を受けることができる

- 楽天市場で買い物をしない、楽天のサービスをあまり使わない人はメリットを受けにくい

- 楽天証券のサービス改悪が続いている(今後も改悪される可能性あり)

まとめると結局どうなの?

「100万円修行」を達成した三井住友カードゴールド(NL)で、SBI経済圏で投資をするのがやはり一番お得になります。

詳しくは次の表を参考にしてみてくださいね。

ただし、そもそも100万円修行が難しい場合、または毎月の投資額がそこまで多くない場合は楽天カードの方がお得になります。

| クレジットカード | クレカ積立のポイント還元 (楽天カード月5万円積立分) | クレカ積立のポイント還元 (楽天キャッシュ月5万円積立分) | クレカ決済のポイント還元 (100万円分) | ポイント合計 | 年会費 | 損益差額(ポイント還元額―年会費) |

|---|---|---|---|---|---|---|

| 楽天カード | 3,000ポイント | 3,000ポイント | 10,000ポイント | 16,000ポイント | ― | 16,000円分 |

| 三井住友カードゴールド(NL) ※100万円修行達成後 | 6,000ポイント | ― | 5,000ポイント+継続特典10,000ポイント | 21,000ポイント | ― | 21,000円分 |

| 三井住友カードゴールド(NL) ※100万円修行未達成 | 6,000ポイント | ― | 5,000ポイント | 11,000ポイント | 5,500円 | 5,500円分 |

| 三井住友カード (NL) | 3,000ポイント | ― | 5,000ポイント | 8,000ポイント | ― | 8,000円分 |

\新規口座開設で最大16,600円相当のVポイントがもらえる!/

そもそも投資が不安だけどクレカ積立って大丈夫!?失敗しない方法は!?

そもそも「投資自体やったことなくて不安!」「やる必要あるの!?」っていう人は、この後の記事も参考にしてくださいね!

投資で失敗しないためには、「長期・分散・積立」が大切

投資にリスクはつきものです。

投資で失敗しないためには、「長期・分散・積立」を心がけることが大切だと言われています。

なぜなら、長期・分散・積立によって投資のリスクを抑えることができ、「負けない」投資が実践できる可能性が高まるからです。

具体的には次の通りです。

- 10年以上の長期間にわたって金融資産を保有しつづける

- ひとつの金融資産だけでなく、いろいろな国や種類の金融資産に分散して保有する

- 月ごとなどの一定の間隔で同じ金額を積み立てる

実際にこの考え方で資産形成に成功している人がたくさんいます。

金融庁のNISA特設ウェブサイトでも、投資の基本として長期、分散、積立の重要性が説明されていますので、ぜひ参考にしてみてくださいね。

▼(参考)金融庁 NISA特設ウェブサイト NISAを始める前に 投資の基本

https://www.fsa.go.jp/policy/nisa2/knowledge/basic/index.html

インデックスファンドにクレカ積立して「ほったらかし投資」が実現できる!!

インデックスファンドにクレカ積立をすることで、長期・分散・積立を対応しながら、いま話題の「ほったらかし投資」が実現できます。

一度クレカの設定してしまえば後は何もする必要がないので、忙しい方でも手間をかけずに投資を続けられます。

そしてインデックスファンドであれば、株式投資のように株価の上がり下がりを毎日気にする必要もありません。

コツコツと積立てて、じっくり資産が増えていくのを待っていればいいんです。

「ホワーイ?ジャパニーズピーポー!」で有名なお笑い芸人の厚切りジェイソンさんも、その著書の中で、お金を増やす方法として、インデックスファンドに「長期・分散・積立」投資をすることをおすすめされていますね。

▼『ジェイソン流お金の増やし方 改定版』厚切りジェイソン著(ぴあ株式会社)

その理由をもう少し詳しく解説しますね!!

インデックスファンドは優良銘柄への『分散』投資

まずインデックスファンドへの投資自体が分散投資と言えます。

なぜなら、株価のインデックス(日経平均やS&P500など)の値動きと足並みをそろえるために、その構成銘柄を広く分散して保有しているからです。

その結果、インデックスファンドの手数料がめちゃくちゃ安いというのも最大の特長と言えるでしょう。

しかもインデックスの構成銘柄は、各業界を代表する優良銘柄が揃っています。

安いコストで、優良銘柄に分散投資ができるのがインデックスファンドだと言えるでしょう。

代表的な商品としては、以下の2つが挙げられます。

これらは特に本当にコストが安く、かつ平均年利8%越えというすごい運用実績をほこるおすすめのインデックスファンドです。

・eMaxis Slim 全世界株式(オール・カントリー)

・eMaxis Slim米国株式(S&P500)

『積立』投資で株価が上がり下がりしても資産も心も安定する

毎月積み立てをすることで、株価の上がり下がりをそれほど気にしなくすみます。

なぜなら、株価が高いときは少なく購入し、株価が低いときはたくさん購入するので、購入単価を平均化することができるからです。

家族の資産を少しでも増やすために投資をするのであって、投資のせいで心の平静を乱されていつもソワソワしている状態だと元も子もないですよね。

例えば、デイトレードや株式投資をしている人は、いつもチャートとにらめっこして株価の上がり下がりに一喜一憂しているイメージがありませんか?

積立投資であれば、たしかに1日で大きな収益を得ることは難しいですが、株価の上がり下がりを平準化できるので、投資に慣れていない初心者であっても落ち着いて投資を続けることができます。

コツコツためて、じっくりと資産が増えるのを待てばいいんです。

『長期』保有は安定的に収益が得られる最高の方法

長期投資が何より収益アップの秘訣です。

なぜなら投資で得た利子の再投資を繰り返す、いわゆる「複利効果」で雪だるま式にどんどん収益が膨らむからです。

長期で運用すればするほど、この複利効果は大きくなります。

例えば、100万円を年10%で運用できたとして、翌年には110万円になります。

さらに次の年には、110万円に5%が上乗せされ、121万円になります。121万円が133万円、146万円、161万円と毎年増えていき、10年たつと236万になります。

投資する期間が長ければ長いほど、もらえる利子の金額が大きくなることがわかるでしょうか。

あのアルバート・アインシュタインも「複利は人類最大の発明」と言っているのをご存じですか。

長期運用をすることは、誰もが認める複利の効果を最大限に得られる一番良い方法と言えるでしょう。

さらにポイント還元はクレカ積立ならではの最大のメリット

ここまで説明した「長期・分散・積立」以外でも、クレカ積立はさらにもう一つ大きなメリットがあります。

それがポイント還元です。

ポイント還元は「初年度にもらえる利子」だと言えるでしょう。

たいていの場合、利子というのは投資にお金を回した時点では発生せず、1年間保有して初めて発生するものです。

クレカ積立をすることで初年度にも利子が発生すると考えられないでしょうか。

しかも、ポイント投資で再投資に回せば、複利の効果も得ることができます。

ここまで考えると、正直クレカ積立以外の選択肢はないですよね。

クレカ積立の注意点は?

無理な金額設定で支払いが負担にならないように注意

クレカ積立の登録をする際には、毎月これだけの金額が投資に回っても問題ないか、必ず確認するようにしましょう。

クレカ積立だとポイント還元額が大きくなることに惹かれて、ついつい無茶な金額設定をしがちになるからです。

ポイントはあくまで投資のリターンだと考えて、まずは自分の生活の範囲で無理のない投資額を決めることが重要です。

毎月の支払金額が負担になって、投資をやめてしまっては元も子もありません。

投資に回す費用は人それぞれですが、1-2年分程度の生活費はきちんと銀行口座に残しておくようにしましょうね。

投資信託は元本割れのリスクがある

インデックスファンドは投資信託です。

投資信託には、元本割れのリスクがあります。

たとえ「長期・分散・積立」を心がけていたとしても、株式市場の状況によってはマイナスになってしまう可能性はあります。

リスクがあることについては十分理解した上で、自分に合った商品を選ぶようにしましょう。

ちなみに株式投資の信用取引のように自分が投資した金額以上に損失が発生することはありません。

そのため余剰資金で投資をする分にはそこまで危険に思う必要はないのかなと思います。

積立てられる上限金額が決まっている

クレカ積立では上限金額が決まっています。

上限額はクレジットカード会社ごとに異なります。

新NISAのつみたて投資枠は上限が月10万円ですが、おおくのクレカでは月5万円が上限になっています。

もっと大きな金額を投資に回したい場合は、別の方法を考える必要があるので注意が必要です。

SBI証券でクレカ積立をしてみよう

SBI証券で口座開設をしよう

三井住友カードでは、2024年1月1日から、「SBI証券デビュー応援プラン」キャンペーンを行っています。

三井住友カード経由でSBI証券口座を新規開設して、クレカ積立をした場合に最大15,100円のVポイントがもらえるお得なキャンペーンです。

ぜひキャンペーンを活用してお得に新規口座の開設をしましょう。

\新規口座開設で最大16,600円相当のVポイントがもらえる!/

では、実際に三井住友カード経由でSBI証券の新規口座開設をする方法について解説します。

- 口座開設申込

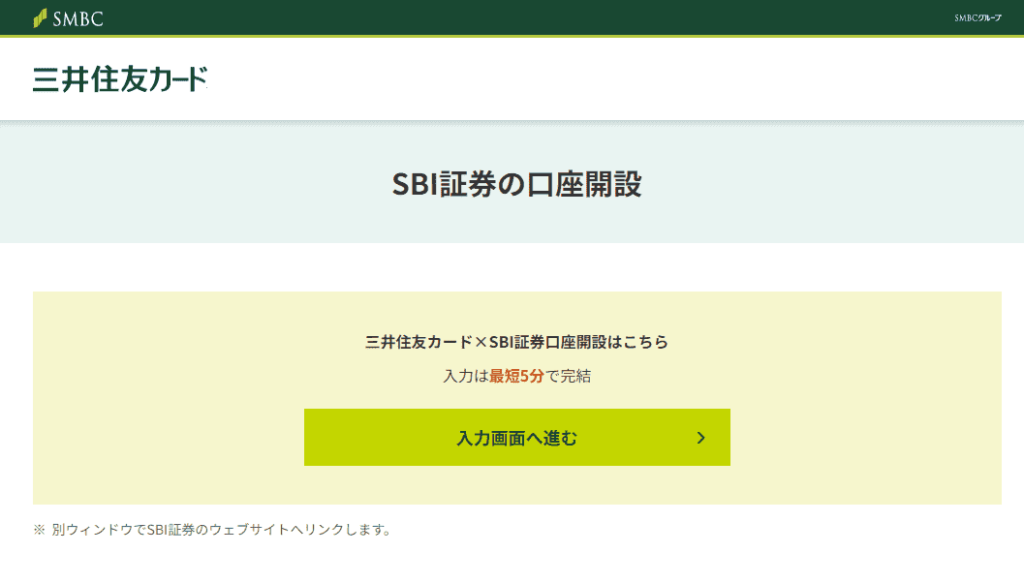

三井住友カードのキャンペーンサイトから、SBI証券の「口座開設はこちら」をクリックします

専用の口座開設画面に移動します。

各種規約について、PDFファイルの内容を確認し、チェックを入れた上で「上記に同意して続ける」をクリックします。

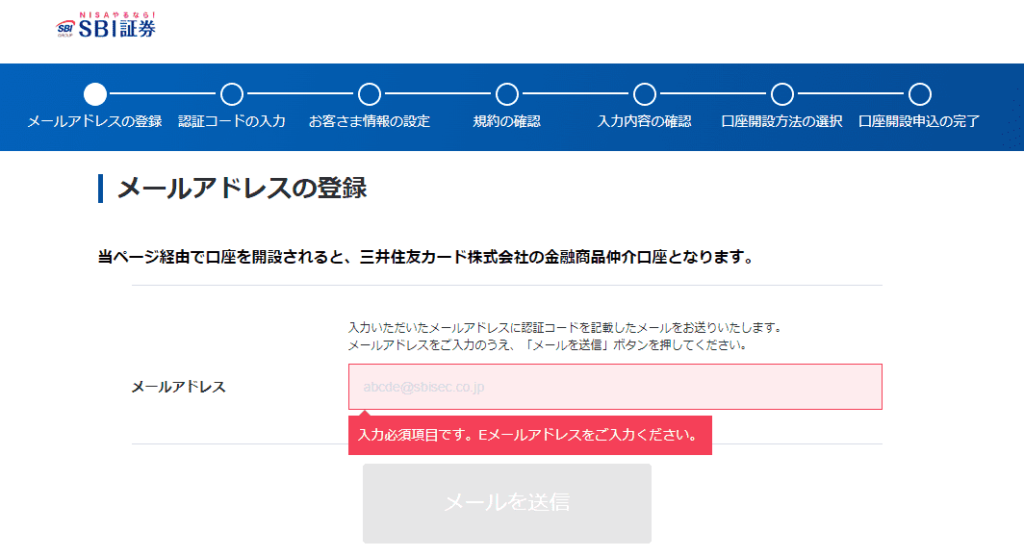

その後の画面から、メールアドレスを登録すると、認証コードが送信されます。

その認証コードを入力すると、個人情報入力に進めますので、氏名や住所等必要な情報を入力しましょう。

各種規約を確認後、口座開設方法を選びます。

「ネットで口座開設」が手軽でおすすめです。

申し込みが完了すると、ユーザーネームとログインパスワードが発行されるので必ず控えておきましょう。

- 本人確認書類の提出

サイトからマイナンバー関連書類、本人確認書類を提出する必要があります。

スマホでとった社員をアップロードすることで簡単にネット上だけで手続きができます。

- 口座開設完了通知

メール、もしくは郵送のどちらか選択した方法で届きます。

メールであれば即座に利用できるのでおすすめです。

- 初期設定

「初期設定する」から画面に従って入力を行います。

メインポイント設定から必ずVpassの認証を行って、Vポイントを連携させましょう。

SBI証券でのクレカ積立の設定方法

- クレカ設定

SBI証券サイトにログイン後、トップページメニューから「投信」を選択します。

マイページの中にある「クレカ設定」メニューをクリックすると、クレカ情報を登録することができます。

- 商品選択

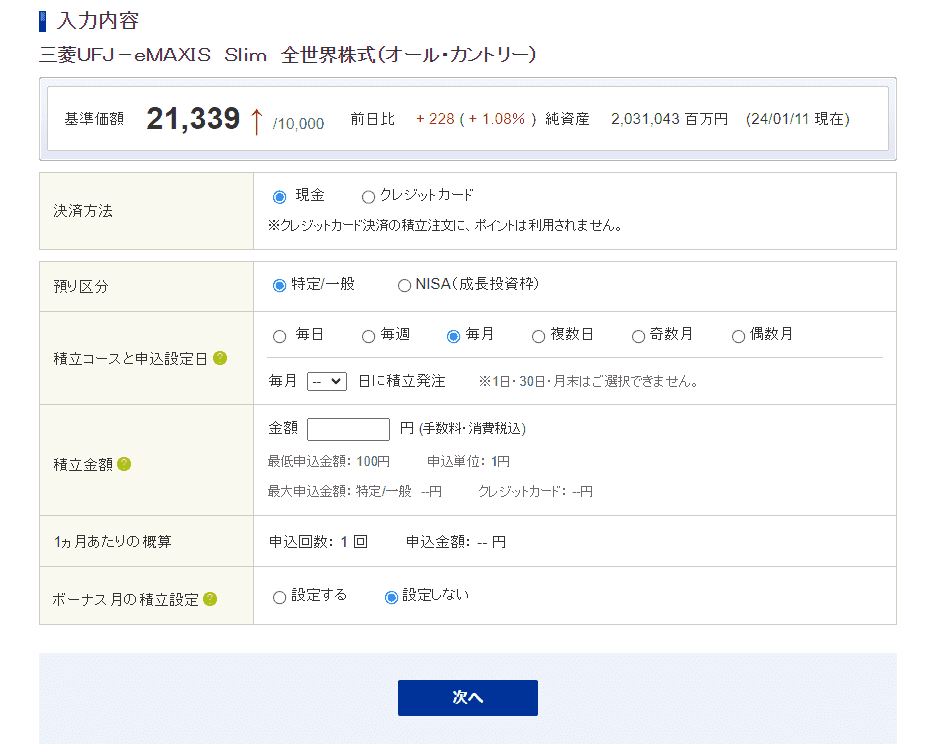

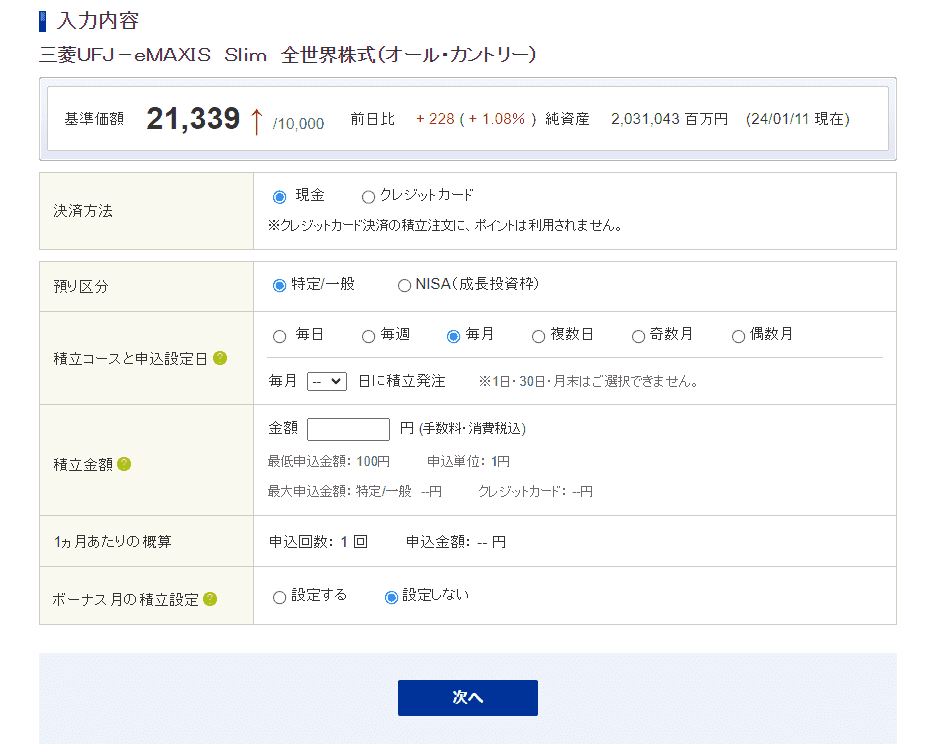

銘柄検索などで積立したい投資信託を選び、商品ページから積立買付の設定ができます。

「積立買付」ボタンをクリックすると、積立設定画面が開きます。

- 注文入力

決済方法を「現金」か「クレジットカード」が選べます。

もちろん「クレジットカード」を選択しましょう。

預かり区分の箇所に「NISA(つみたて投資枠)」を選択し、毎月の積立てる金額を入力しましょう。

確認画面を経て受付完了まで進めば設定は完了です。

まとめ

今回の記事を簡単にまとめると以下の通りです。

- SBI証券では2024年4月から月10万円のクレカ積立が可能になった

- SBI証券でクレカ積立をするなら、ポイントがもらえる三井住友カードゴールド(NL)のコスパが一番良い

- クレカ積立以外で年間500万円以上決済できるなら、三井住友カードプラチナプリファードがおすすめ

- これから投資を始める人には、SBI証券×三井住友カードのSBI経済圏がおすすめ

- そもそも投資初心者は、「長期・分散・積立」が実践できてポイントもたまるクレカ積立でインデックスファンドに投資するのが一番安心

世の中ではインフレが進んできていますが、銀行預金だけでは資産が目減りしているだけです。

家族の生活を守るため、子どもたちの将来にも安心を得るためにも家族のお金はきっちり手堅く増やしたいですよね。

賢くお得に新NISAを使いこなして、おこづかい父さんの威厳も取り戻しちゃいましょう!

\新規口座開設で最大16,600円相当のVポイントがもらえる!/